Mga Pattern at Halimbawa ng Technical Analysis (2025)

Updated: 11.05.2025

Mga figure ng technical analysis sa pangangalakal: mga pangunahing pattern ng technical analysis na may mga larawan at halimbawa ng paggamit (2025)

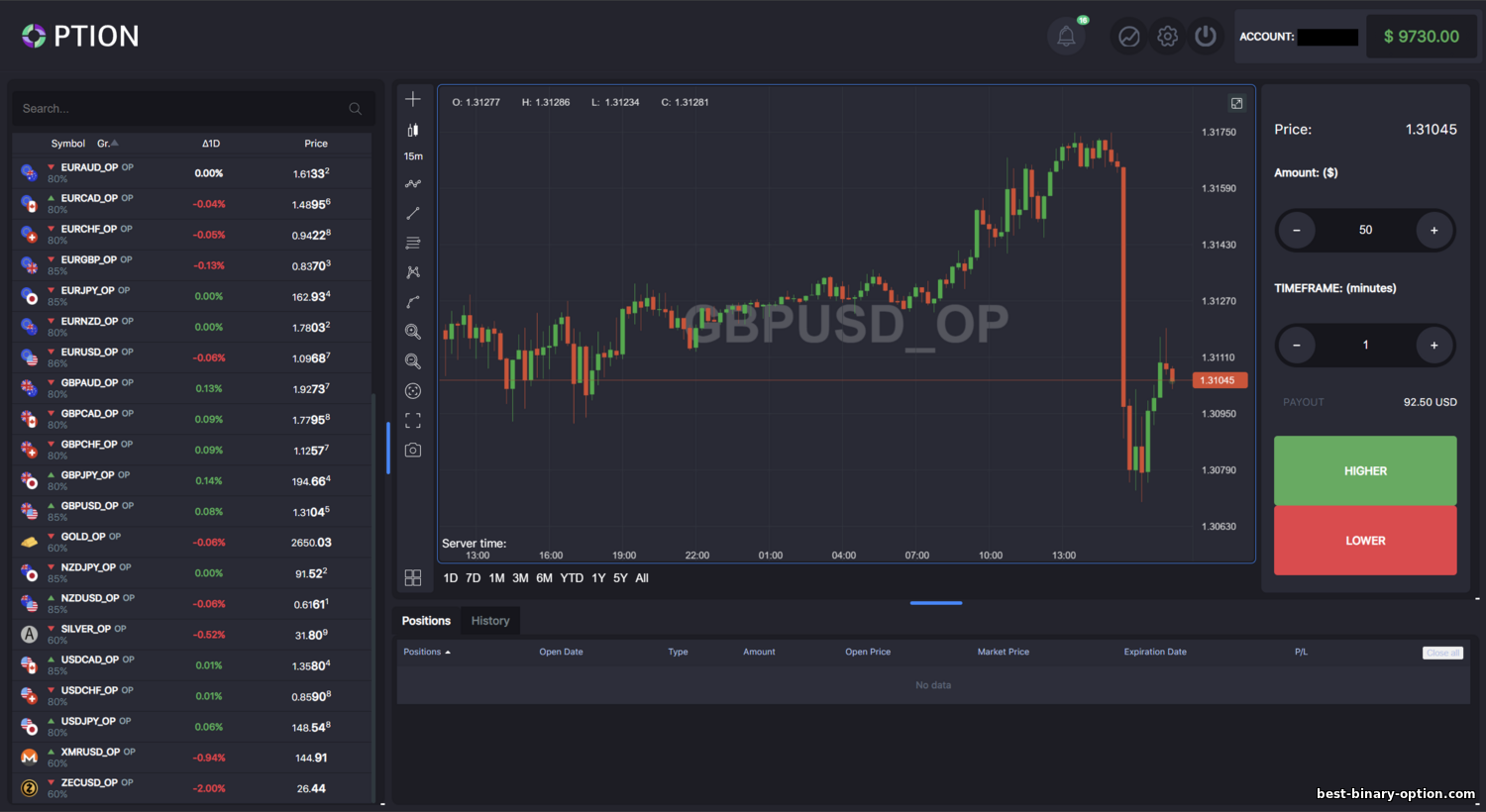

Ang mga figure ng technical analysis ay mga pattern sa pangangalakal na paulit-ulit na lumilitaw at nagbibigay-daan sa trader na mahulaan ang susunod na galaw ng presyo. Kadalasan, madali lang makita ang mga modelo ng technical analysis sa tsart ng presyo, nang hindi na gumagamit ng dagdag na mga kasangkapan.

Siyempre, lahat ng figure ng technical analysis ay maaaring (at dapat) nakumpirma gamit ang mga antas ng suporta at resistencia, mga linya ng trend, mga trading indicator, atbp., at ito ay nagpapahiwatig na ang lahat ng figure ay may matibay na pundasyon at maraming taon nang pinapatunayan ng mga trader. Kailangan lang nating matutuhang hanapin ang mga umuulit na pattern na ito sa tsart at gamitin ang mga ito para kumita.

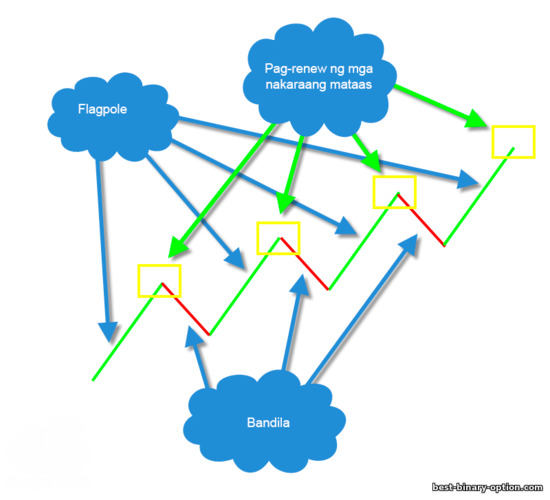

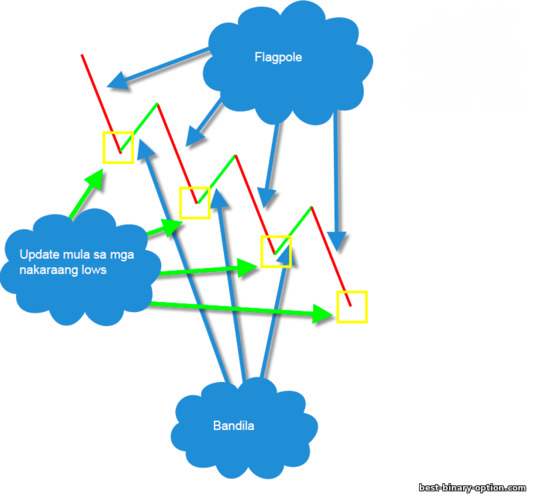

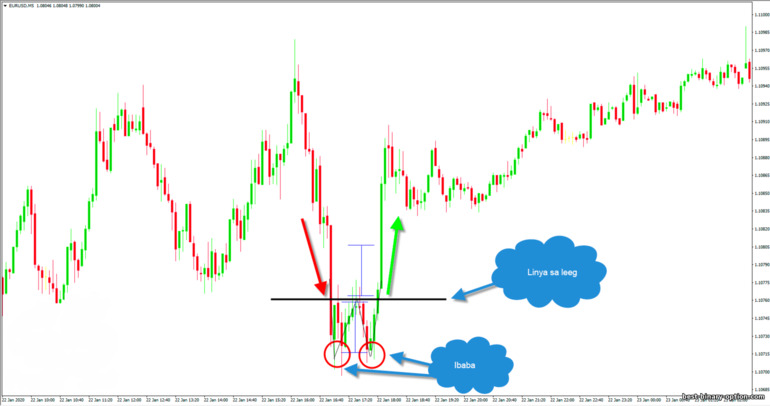

Suriin natin ito nang mas maigi. Nabubuo ang flag sa mga galaw ng presyo na parang alon sa isang trend, lalo na sa panahon ng pullback laban sa trend. Ang tamang flag (yung nabuo ayon sa lahat ng tuntunin ng technical analysis) ay binubuo ng tatlong bahagi:

Ang mismong flag ay maaaring binubuo ng ilang kandila, o kaya naman ay mas kumplikado at mas mahahabang pullback laban sa trend. Kadalasan, tinutukoy ng mga trader ang itaas at ibabang hangganan ng flag, ngunit iisa lang talaga ang mahalaga—ang hangganang mababasag na magpapatuloy ng galaw ng trend; ang isa pang hangganan ay pandagdag lang upang makita nang malinaw ang hugis ng flag.

Para sa uptrend, nakatuon tayo sa itaas na hangganan ng flag; para sa bearish trend, sa ibabang hangganan. Kapag nabasag ang hangganang ito, senyales ito ng pagtatapos ng rollback at pagpapatuloy ng trend. Pag nabasag na, doon magandang pumasok sa trade nang mga 3–5 kandila. Maaaring gumamit ng anumang time frame—mula M1 hanggang W1 (lingguhang time frame).

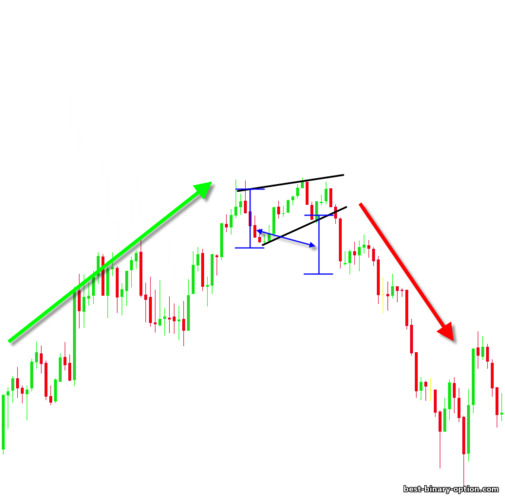

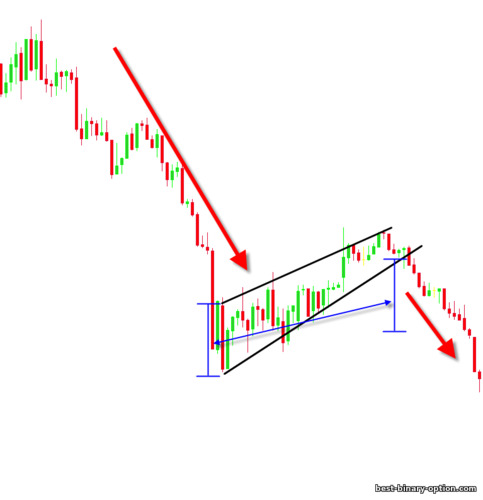

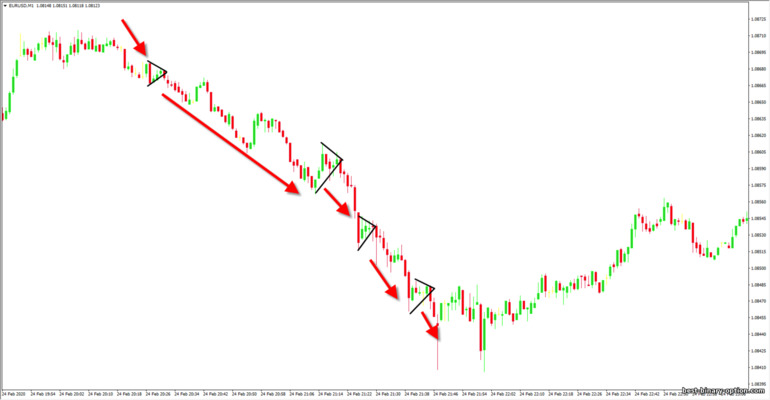

Tingnan natin ang Flag figure sa actual na pangangalakal. Para sa uptrend, ganito ang magiging hitsura: Upang mas epektibo ang flag, dapat binubuo ang flagpole ng isang magandang trending price movement, mas mainam kung walang maliliit na pullback. Sa downtrend naman, ganito ang magiging hitsura ng Flag pattern: Para mas madaling tukuyin ang pattern, mas mainam na maghintay ng bahagyang paggalaw ng presyo sa direksyon ng trend sa panahon ng rollback at i-base ang pangunahing hangganan ng flag mula roon—makakatulong ito na iwasang magkamali kapag kumplikado ang rollback. Ang mismong flag ay laging nakatuon laban sa trend, ngunit ang mga signal mula rito ay laging pabor sa kasalukuyang trend.

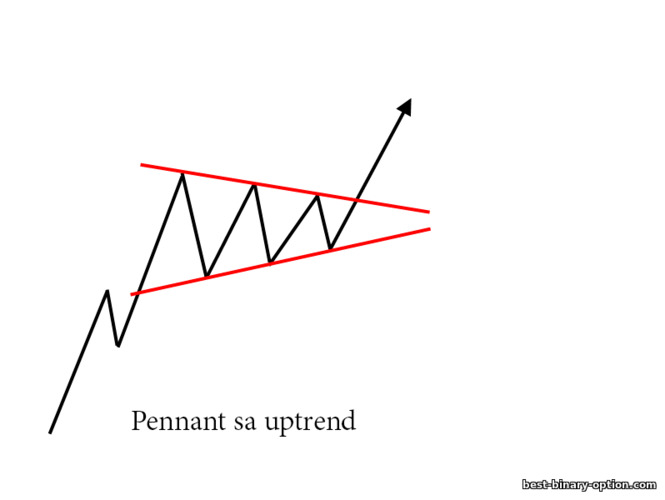

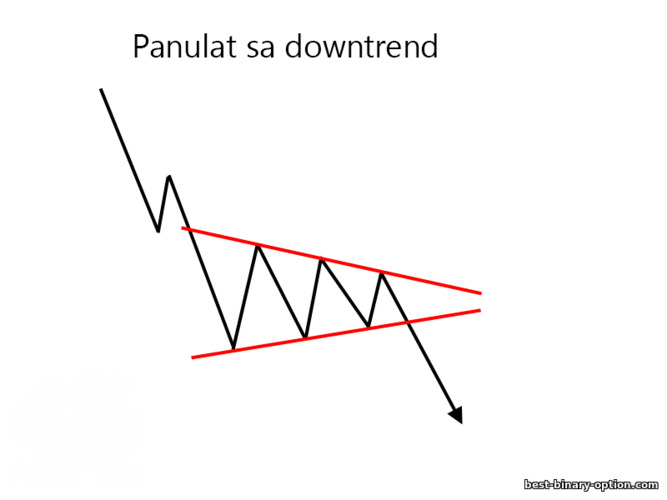

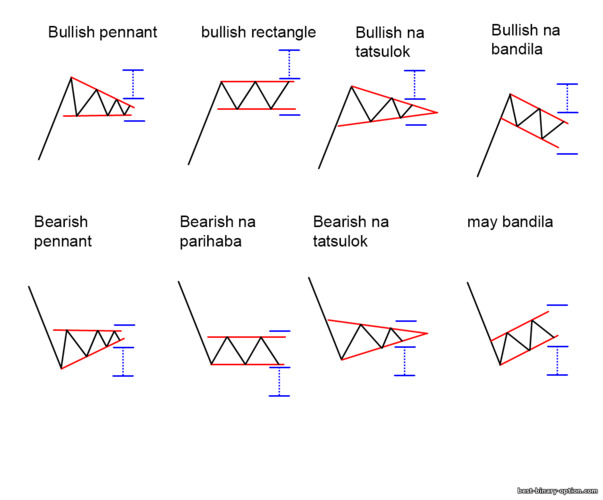

Sa bullish trend, ganito ito magmumukha: Sa bearish trend, kabaligtaran naman: Gaya ng “Flag,” nabubuo ang Pennant matapos ang matitinding galaw ng presyo sa isang trend—tinatawag itong “Flagstaff” o “Pole.” Mahalaga ring isaalang-alang ang pag-update ng mga peak o trough—ibig sabihin, isa itong pattern para sa trending na paggalaw ng presyo.

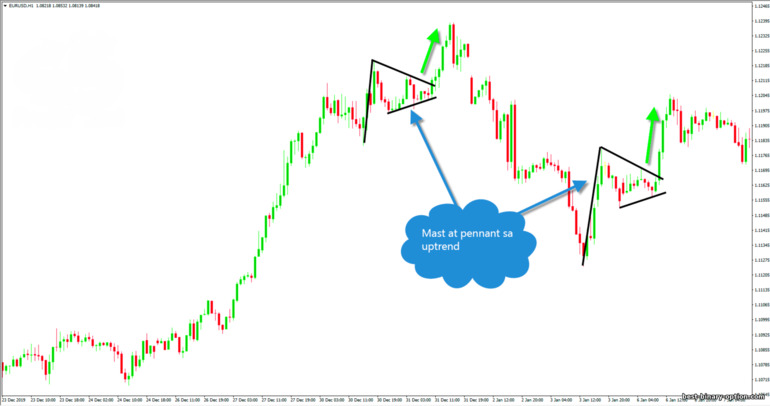

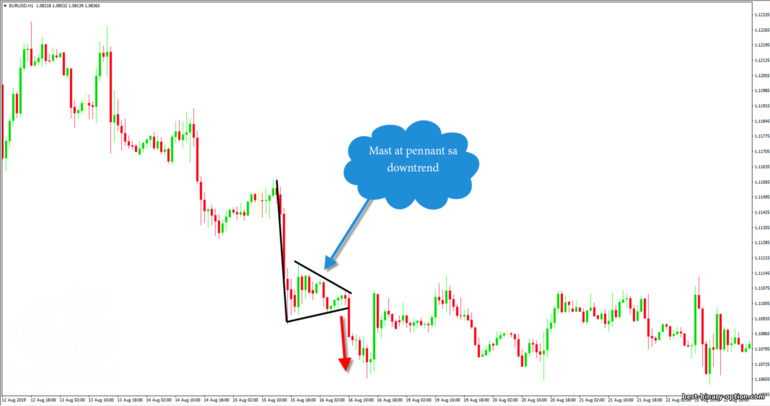

Kung susuriin natin ang pennant sa aktuwal na tsart, sa isang uptrend ay ganito ang magiging hitsura: Sa bearish trend (downtrend), ganito naman ito: Hindi bihirang mangyari na unang tinetrade ng mga trader ang “Flag” technical analysis figure, tapos susundan ito ng “Pennant.” Dahil kapag nabubuo ang presyo, minsan ay hindi malinaw kung anong pattern talaga ang lilitaw. Mas mabilis mabuo ang flag kaysa pennant, ngunit dahil... pareho silang may magkatulad na batayan at ang tanging pinagkaiba ay ang hugis, walang makakapigil sa iyo na kumita nang doble.

Kung ihahambing ang “Flag” at “Pennant,” ito ang makukuha natin:

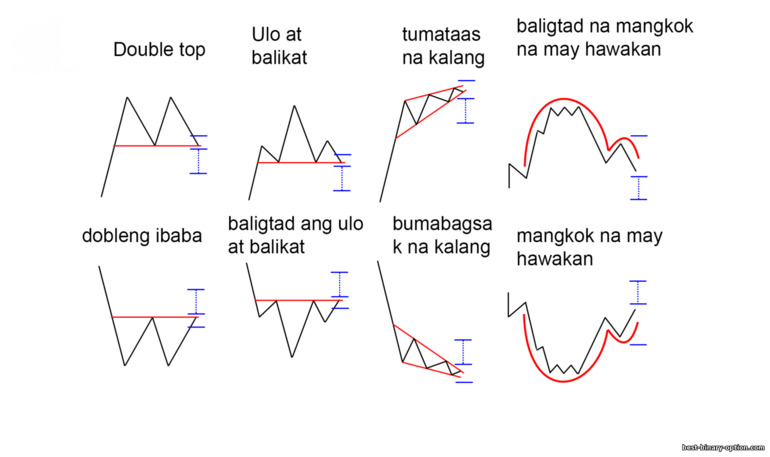

Lumilitaw ang double top pagkatapos ng bullish trends at makikita ito sa pinakatuktok. Ilang bersyon ng “Double Top” ang puwedeng suriin:

Ang pinakamababang punto sa pagitan ng dalawang tuktok ay tinatawag na “leeg” o “neck level.” Alinsunod dito, ang distansya mula sa lebel ng leeg hanggang sa pangalawang tuktok ay tinatayang distansyang lalakbayin ng presyo matapos ma-trigger ang pattern at magpalit ng trend papuntang downward. Sa tsart, ganito ang magiging hitsura ng “double top”: Ang pinakamahusay na oras para magbukas ng trade ay kapag nabasag ang “neck line,” ngunit tandaan na isa rin itong zone (support zone), kaya may dalawang paraan:

Ang iba pang kondisyon ng pagbuo ay pareho lang sa “double top.” Nabubuo ang double bottom nang ganito:

Kung susuriin natin ito nang mas detalyado:

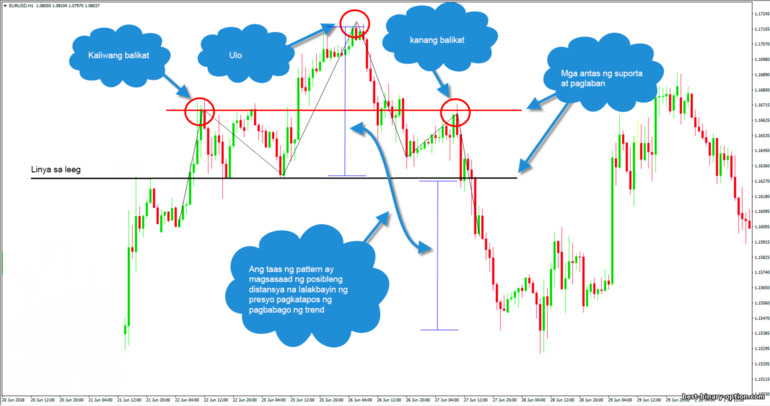

Ipinapakita ng head and shoulders pattern ang paglipat mula sa uptrend patungo sa downtrend. Pumapasok sa trade kapag nabasag ang neck line—ang linyang tumutukoy sa pinakamababang punto ng retracement pagkatapos magsimula ang pagbuo ng kaliwa o kanang balikat. Gaya ng sa “double top,” maaari kang pumasok:

Gaya sa naunang kaso, binubuo rin ito ng tatlong depression:

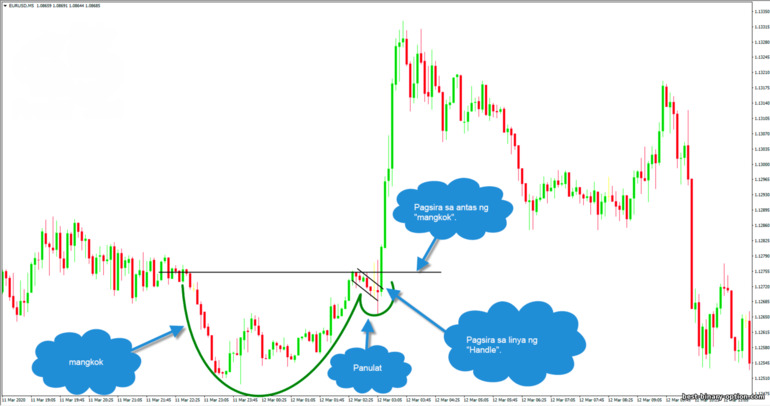

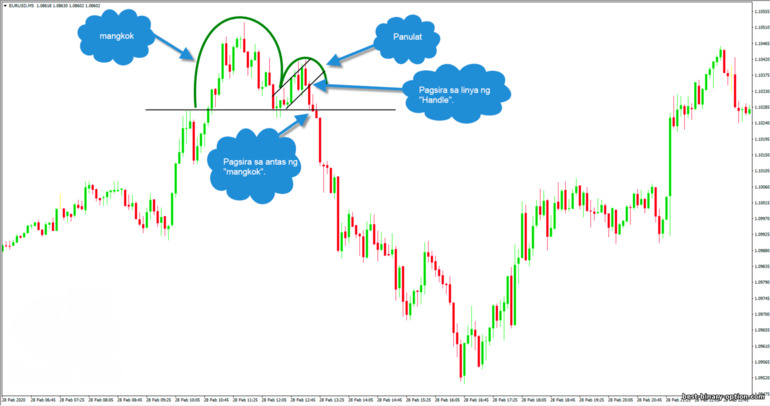

Ipinapakita ng pattern na ito ang bahagi ng tsart kung saan nagbabago ang downtrend patungo sa uptrend—ito ang mismong “bowl.” Makikita ang pagbabago ng trend sa mga trough at peak—humihinto ang pag-update ng mga trough, samantalang ang mga peak ay nagsisimula nang mag-update. Ang unang price rollback sa nabubuong uptrend ang nagsisilbing “handle”—kumpirmasyon na tapos na ang downtrend at mga bull na ang namamayani. Matatagpuan sa antas ng suporta at resistencia ang itaas na “borde” ng bowl, pero ang mahalaga lang talaga ay ang kaliwang borde, dahil kapag nabasag ito, senyales na ito ng pagpapatuloy ng uptrend.

Madalas ding magbukas ang mga trader sa pag-breakout ng “handle” — ang rollback ng presyo laban sa isang upward trend. Kapareho ito ng kondisyon sa “Flag” o “Pennant” — kapag nabasag ang itaas na hangganan ng channel ng pullback, bubukas tayo ng trade pataas. Maaaring maging isang malalim na depression o simpleng konsolidasyon ang ilalim ng “bowl” (tulad ng halimbawa natin). Mahalaga na makita ang nagsisimulang uptrend, kung saan may naganap na pullback—ang handle.

Gaya ng ordinaryong “Bowl with a Handle,” matatagpuan ang mga gilid ng bowl sa antas ng suporta at resistencia, ngunit ang mahalaga lang talaga ay ang kaliwang bahagi ng “bowl” at ang handle, na nabubuo rin sa kaliwang bahagi.

Pareho lang ang kondisyon ng pagte-trade sa nakaraang pattern—maaaring magbukas ng trade kapag nabasag ang pahalang na linya ng “bowl,” o kaya’y mag-trade sa “Flag” o “Pennant” kapag nabubuo ang “handle”: Dito, makikita ang pagbabago ng trend sa mga peak: tumigil ang pag-update ng mga peak sa “ilalim ng bowl,” ngunit nagsimulang mag-update ang mga trough—isang malinaw na tanda na nabubuo na ang downward trend.

Hindi palaging hudyat ng pagtatapos ng isang trend ang rectangle. Sa kabaligtaran, kapag nabuo ito sa isang trend, ipinapahiwatig nito ang isang malakas na zone ng supply at demand na hindi muna kayang basagin ng presyo, ngunit kapag nagkaroon na ng sapat na lakas ang mga kalahok sa merkado, magpapatuloy muli ang trend. Ang itaas at ibabang hangganan ng rectangle ay nabubuo ng support at resistance zones (demand at supply zones).

Tatlo lang ang maaasahang paraan ng paggamit ng rectangle sa pangangalakal:

Makabubuting tumingin ng entry points sa bearish rectangle:

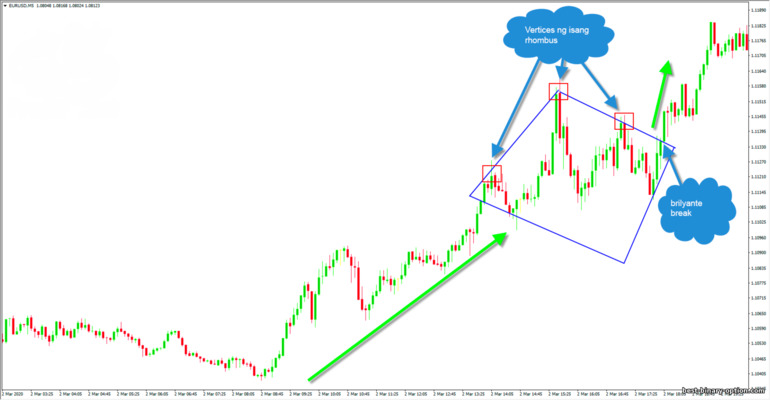

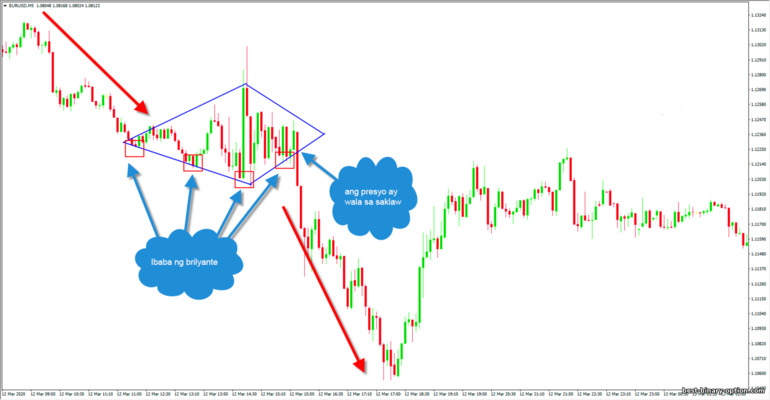

Ang mismong modelo ay hugis-diyamante (rhombus). Kung ito ay nabuo sa isang upward trend, tanging ang itaas na mga gilid lamang ng diamond ang mahalaga; kung downward trend naman, ang ibabang mga gilid. Sa madaling salita, kailangan nating tukuyin ang mga breakout point—ang mga ito ang magiging signal para pumasok sa trade.

Sa uptrend, inilalatag ang mga itaas na gilid ng diamond batay sa mga peak. Itinatakbo ang kaliwang itaas na gilid mula sa hindi bababa sa dalawang peak, at ang kanang itaas na gilid ay mula sa pinakamataas (gitnang) peak patungo sa susunod (kanang) peak—ang pagbasag sa gilid na ito ang senyales ng pagpapatuloy ng trend: Kung downward trend ang isasaalang-alang, inilalatag naman ang ibabang mga gilid sa mga depression. Sa tamang diamond, dapat may depression na kapansin-pansin (local minimum), at may depression sa kanan at kaliwa na mas mataas nang bahagya. Ang pagbasag sa ibabang gilid ay ang ating entry point at nagpapahiwatig ng pagpapatuloy ng trend:

Ang rising wedge ay isang kumikipot na triangle na nakaturo pataas. Kung nabuo ito sa tuktok ng isang trend, isa itong reversal pattern, at dapat nating asahan ang bearish price movement: Kung nabuo naman ang rising wedge sa kalagitnaan ng pababang (bearish) trend, isa itong “rollback,” na nangangahulugang ipagpapatuloy ng presyo ang trend: Ipinapahiwatig ng mga hangganan ng rising wedge ang kahinaan ng mga bull, kaya malamang na mabasag ang ibabang hangganan nito. Ang lapad ng base ng wedge ay nagpapakita ng posibleng distansya ng galaw ng presyo pagkatapos lumabas (mag-breakout) mula sa wedge, kaya maaari mong suriin kung sulit ba itong laruin o mas mainam pang maghintay ng mas magandang pagkakataon.

Ang lapad ng base ng falling wedge ang magsasaad ng posibleng distansyang lalakbayin ng presyo pagkatapos mabasag ang itaas na hangganan. Di tulad ng rising wedge, sa falling wedge ay dapat nating asahang mabasag ang itaas na hangganan. Sa downtrend, ganito ang magiging anyo nito: Kung titingnan ito sa isang uptrend, itinuturing itong trend continuation figure:

Sa trend movements, kadalasang trend continuation pattern ang triangle, ipinapakita kung saan nag-iipon ang mga kalahok sa merkado ng lakas bago muling magkaroon ng matinding pag-akyat o pagbaba. Halimbawa, sa uptrend, ganito ito: Sa downtrend, ganito naman: Gaya ng “Flag” model, ang bahagi lang ng triangle na nakatutok sa kasalukuyang trend ang mahalaga—kapag nabasag ito, itinuturing itong senyales na magpapatuloy ang trend. Ipinapahiwatig ng taas ng base ng triangle ang minimum na distansyang posibleng lakbayin ng presyo pagkatapos lumabas sa triangle.

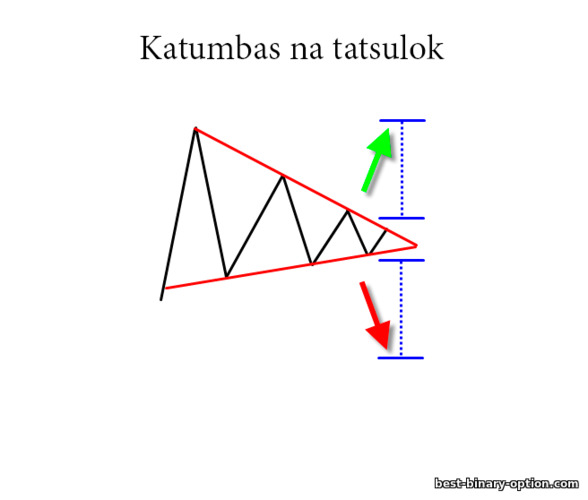

Kung nabuo ang isang symmetriko na triangle matapos ang sideways movement ng presyo, mahirap hulaan kung saan ito tutungo—nagsimula nang magkaroon ng balanse sa pagitan ng bulls at bears, kaya maaaring tumaas o bumaba ang presyo. Mainam na hintayin na unti-unting sumikip ang triangle sa presyo, hanggang sa tuluyang mabasag ang isa sa mga gilid nito. Sa halimbawang ito, pumunta pababa ang presyo at binasag ang ibabang gilid—kita naman ang entry point:

Tandaan na, tulad ng alinmang technical analysis figure, hindi 100% ang garantiya na laging mangyayari ang inaasahang galaw. Halimbawa, may mga sitwasyon na kahit may descending triangle, binasag pa rin ng presyo ang support at bumaba pa. Bagamat bihira ang ganito, posible pa rin. Huwag kalimutang walang 100% na trading strategy at laging isaisip ang mga panganib na laging kaakibat ng pangangalakal!

Marami sa mga sumusunod na figure ay maaaring maging reversal din—naka-depende sa kung saan ito nabuo. Nagbubukas lang ng trade matapos mabuo ang figure at tanging sa direksyon lamang ng kasalukuyang trend.

Paulit-ulit na lumilitaw ang mga pattern—napatunayan na sila ng panahon at libu-libong trader. Kahit anong trading method ang ginagamit mo ngayon, tiyak na makatutulong ang mga figure ng technical analysis sa paglalagay ng bagong anggulo sa iyong pangangalakal, at posibleng mas mapabuti pa nito ang iyong kasalukuyang mga resulta.

Siyempre, lahat ng figure ng technical analysis ay maaaring (at dapat) nakumpirma gamit ang mga antas ng suporta at resistencia, mga linya ng trend, mga trading indicator, atbp., at ito ay nagpapahiwatig na ang lahat ng figure ay may matibay na pundasyon at maraming taon nang pinapatunayan ng mga trader. Kailangan lang nating matutuhang hanapin ang mga umuulit na pattern na ito sa tsart at gamitin ang mga ito para kumita.

Mga Nilalaman

- Flag pattern sa technical analysis ng mga chart: paano tamang gamitin ang flag pattern sa pangangalakal

- Pennant pattern sa technical chart analysis: trend continuation pattern

- Double top (pattern M) – reversal pattern ng technical analysis

- Double bottom (W pattern) – pattern ng pagpalit mula downtrend patungo sa uptrend

- Head and shoulders – reversal pattern ng technical analysis para sa uptrend

- Reverse head and shoulders – reversal technical analysis pattern para sa downtrend

- Bowl with a handle – pattern ng pagbabago ng trend sa technical chart analysis

- Inverted bowl with a handle – figure na nagpapalit ng upward trend patungong downward trend

- Rectangle – isang konsolidasyon (sideways movement) figure sa technical analysis

- Rhombus o diamond – figure ng pagpapatuloy ng trend sa technical chart analysis

- Rising wedge – isang figure ng technical analysis

- Falling wedge – pattern ng reversal at pagpapatuloy ng trend

- Triangle pattern sa technical analysis ng mga tsart ng presyo

- Tatlong uri ng mga figure sa technical chart analysis

- Mga pattern ng pagpapatuloy ng trend

- Mga reversal pattern o mga pattern ng pagbaliktad ng trend

- Mga figure ng kawalan ng katiyakan o two-sided figures

- Bakit sulit pag-aralan ang mga pattern ng technical analysis?

Flag pattern sa technical analysis ng mga chart: paano tamang gamitin ang flag pattern sa pangangalakal

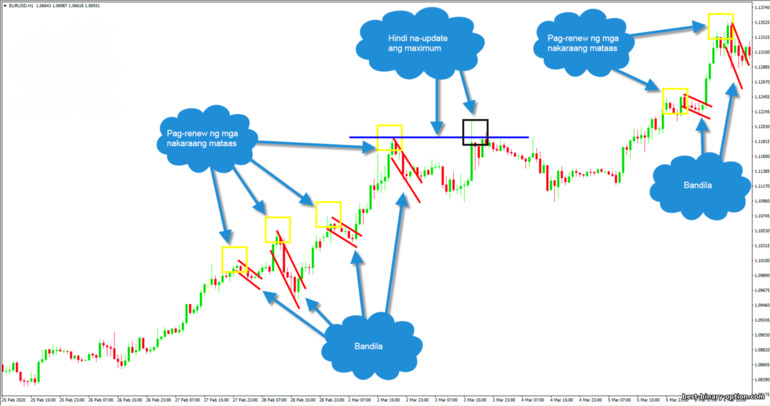

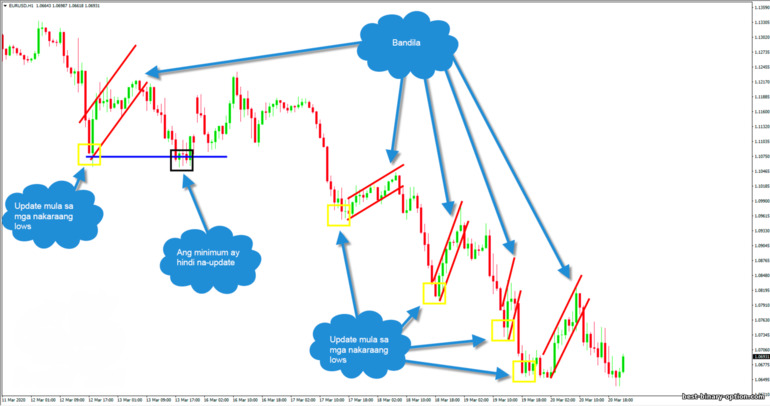

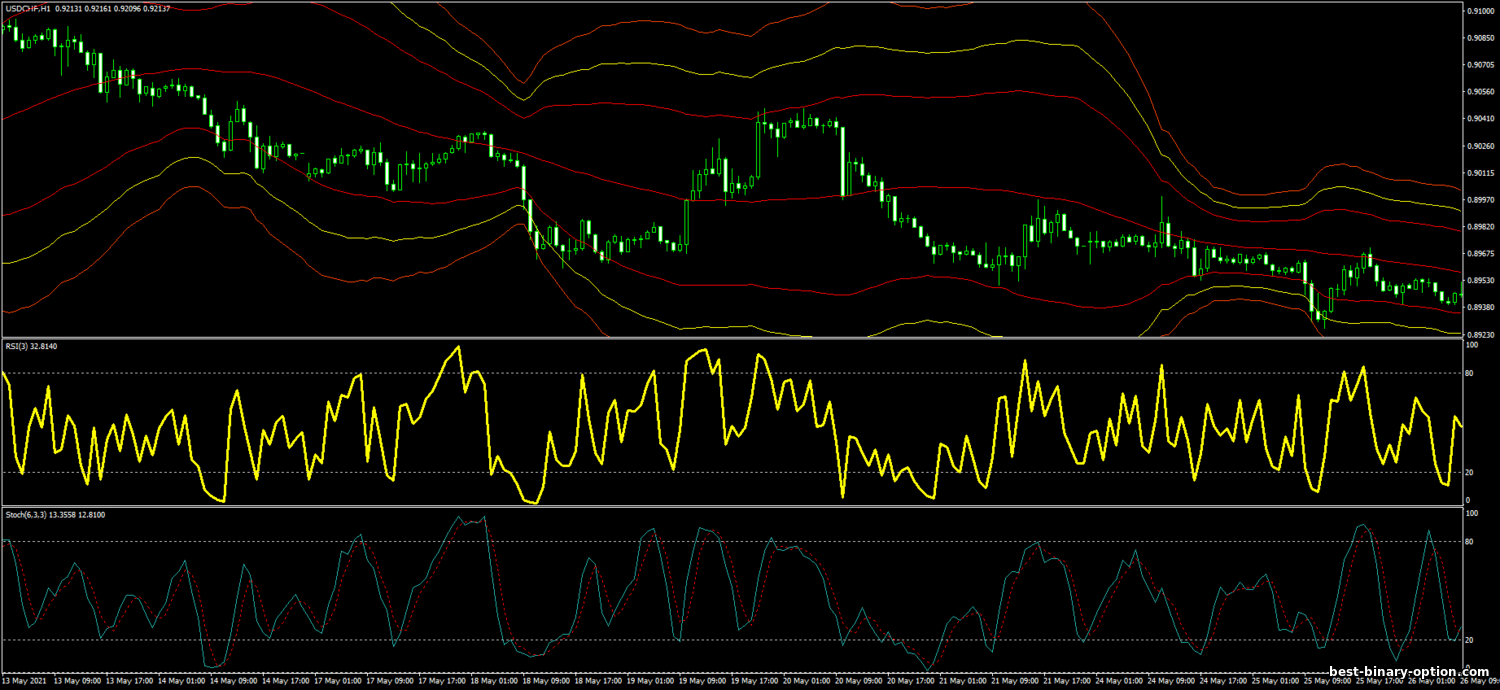

Ang technical analysis figure na “Flag” ay napakadalas lumitaw at simpleng pattern na makikita sa trending price movements at nagpapahiwatig ng pagtatapos ng rollback at kasunod na pagpapatuloy ng trend. Kung alam mo ang mga tuntunin sa paggamit ng Flag pattern, maaari kang kumita nang tuloy-tuloy mula sa trading na sumusunod sa trend.Suriin natin ito nang mas maigi. Nabubuo ang flag sa mga galaw ng presyo na parang alon sa isang trend, lalo na sa panahon ng pullback laban sa trend. Ang tamang flag (yung nabuo ayon sa lahat ng tuntunin ng technical analysis) ay binubuo ng tatlong bahagi:

- Matinding paggalaw ng trend – flagpole

- Pag-update ng nakaraang high (para sa uptrend) o nakaraang low (para sa downtrend)

- Price rollback – ang mismong Flag figure

Ang mismong flag ay maaaring binubuo ng ilang kandila, o kaya naman ay mas kumplikado at mas mahahabang pullback laban sa trend. Kadalasan, tinutukoy ng mga trader ang itaas at ibabang hangganan ng flag, ngunit iisa lang talaga ang mahalaga—ang hangganang mababasag na magpapatuloy ng galaw ng trend; ang isa pang hangganan ay pandagdag lang upang makita nang malinaw ang hugis ng flag.

Para sa uptrend, nakatuon tayo sa itaas na hangganan ng flag; para sa bearish trend, sa ibabang hangganan. Kapag nabasag ang hangganang ito, senyales ito ng pagtatapos ng rollback at pagpapatuloy ng trend. Pag nabasag na, doon magandang pumasok sa trade nang mga 3–5 kandila. Maaaring gumamit ng anumang time frame—mula M1 hanggang W1 (lingguhang time frame).

Tingnan natin ang Flag figure sa actual na pangangalakal. Para sa uptrend, ganito ang magiging hitsura: Upang mas epektibo ang flag, dapat binubuo ang flagpole ng isang magandang trending price movement, mas mainam kung walang maliliit na pullback. Sa downtrend naman, ganito ang magiging hitsura ng Flag pattern: Para mas madaling tukuyin ang pattern, mas mainam na maghintay ng bahagyang paggalaw ng presyo sa direksyon ng trend sa panahon ng rollback at i-base ang pangunahing hangganan ng flag mula roon—makakatulong ito na iwasang magkamali kapag kumplikado ang rollback. Ang mismong flag ay laging nakatuon laban sa trend, ngunit ang mga signal mula rito ay laging pabor sa kasalukuyang trend.

Pennant pattern sa technical chart analysis: trend continuation pattern

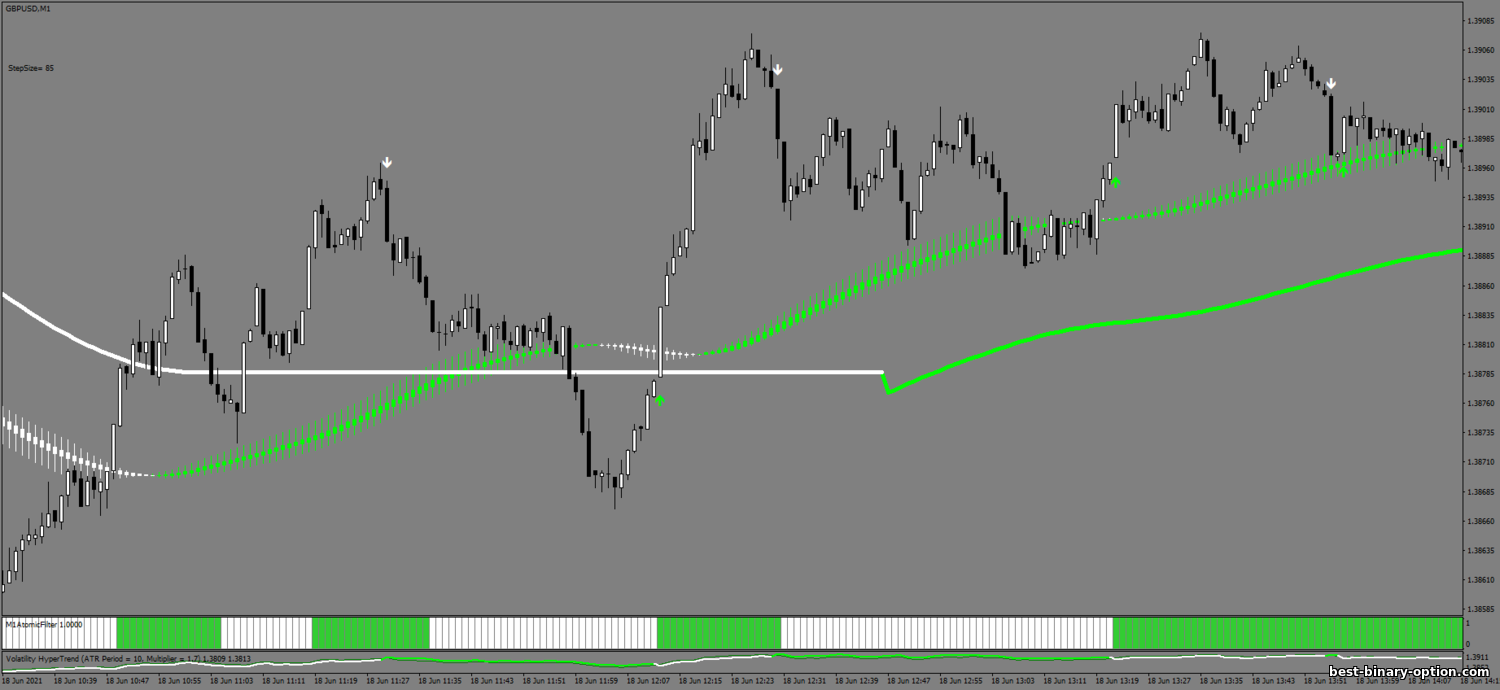

Ang Pennant ay isang pattern sa technical chart analysis na nagpapahiwatig ng pagpapatuloy ng isang trend. Mukha itong isang horizontal triangle na unti-unting kumikipot ang galaw ng presyo sa loob. Ang tamang pennant ay humahantong sa pag-breakout ng itaas na hangganan sa isang uptrend o ng ibabang hangganan sa isang downtrend.Sa bullish trend, ganito ito magmumukha: Sa bearish trend, kabaligtaran naman: Gaya ng “Flag,” nabubuo ang Pennant matapos ang matitinding galaw ng presyo sa isang trend—tinatawag itong “Flagstaff” o “Pole.” Mahalaga ring isaalang-alang ang pag-update ng mga peak o trough—ibig sabihin, isa itong pattern para sa trending na paggalaw ng presyo.

Kung susuriin natin ang pennant sa aktuwal na tsart, sa isang uptrend ay ganito ang magiging hitsura: Sa bearish trend (downtrend), ganito naman ito: Hindi bihirang mangyari na unang tinetrade ng mga trader ang “Flag” technical analysis figure, tapos susundan ito ng “Pennant.” Dahil kapag nabubuo ang presyo, minsan ay hindi malinaw kung anong pattern talaga ang lilitaw. Mas mabilis mabuo ang flag kaysa pennant, ngunit dahil... pareho silang may magkatulad na batayan at ang tanging pinagkaiba ay ang hugis, walang makakapigil sa iyo na kumita nang doble.

Kung ihahambing ang “Flag” at “Pennant,” ito ang makukuha natin:

- Parehong nabubuo matapos lumitaw ang “Flagpole”—isang matinding price impulse sa trend

- Parehong tinitingnan lang matapos ma-update ang nakaraang high (sa uptrend) o low (sa downtrend)

- Parehong mga pattern ng pagpapatuloy ng trend

- Nagbubukas ng trade kapag nabasag ang hangganan pabor sa kasalukuyang trend

Double top (pattern M) – reversal pattern ng technical analysis

Ang Double Top ay isang reversal pattern ng technical analysis na nagpapahiwatig ng pagkakaroon ng malakas na resistance zone na hindi makayang basagin ng presyo. Kapag lumitaw ang pattern na ito, nagbabago ang upward trend papunta sa downward trend. May mga pagkakataon na sa halip na dalawang tuktok, tatlo pa ang nabubuo (triple top), pero pareho lang ang prinsipyo nito—tatlong beses sinubukan ng bulls na lampasan ang isang malakas na resistance zone.Lumilitaw ang double top pagkatapos ng bullish trends at makikita ito sa pinakatuktok. Ilang bersyon ng “Double Top” ang puwedeng suriin:

- Ang unang tuktok ay mas mataas kaysa sa pangalawa—isang malakas na reversal pattern

- Ang dalawang peak ay nasa parehong antas ng presyo

- Ang pangalawang tuktok ay bahagyang mas mataas kaysa sa una—mas mahina ngunit gumagana pa ring reversal pattern

- Ang hitsura ng pattern ay parang titik na “M”

Ang pinakamababang punto sa pagitan ng dalawang tuktok ay tinatawag na “leeg” o “neck level.” Alinsunod dito, ang distansya mula sa lebel ng leeg hanggang sa pangalawang tuktok ay tinatayang distansyang lalakbayin ng presyo matapos ma-trigger ang pattern at magpalit ng trend papuntang downward. Sa tsart, ganito ang magiging hitsura ng “double top”: Ang pinakamahusay na oras para magbukas ng trade ay kapag nabasag ang “neck line,” ngunit tandaan na isa rin itong zone (support zone), kaya may dalawang paraan:

- Magbukas agad ng trade matapos mabasag ang neck line—mas may panganib

- Magbukas ng trade kapag nagsara ang kandilang bumasag sa neckline—mas mababa ang panganib, ngunit maaaring hindi mo makuha ang buong galaw

Double bottom (W pattern) – pattern ng pagpalit mula downtrend patungo sa uptrend

Ang Double Bottom ay isang technical analysis figure na salamin (mirror image) ng “Double Top.” Ibig sabihin, ipinapahiwatig nito ang pagtatapos ng downtrend at pagsisimula ng uptrend. Sa ganitong pagkakataon, nakakasalubong ng presyo ang isang malakas na resistance zone na hindi nito kaya basagin, at matapos ang dalawa (minsan tatlo—triple bottom) na subok, nagbabago ang trend patungong upward.Ang iba pang kondisyon ng pagbuo ay pareho lang sa “double top.” Nabubuo ang double bottom nang ganito:

- Lilitaw ang pattern sa pinakailalim ng downtrend (hindi ito nabubuo sa sideways mode)

- Magkasing-level nang halos pareho ang dalawang ibaba (depressions)

- Kapag mas mataas ang pangalawang “bottom” kaysa sa una, mas malakas ang pattern

- Ang distansya mula sa neckline hanggang sa pangalawang depression ay katumbas ng distansya na inaasahan nating lalakbayin ng presyo paitaas pagkatapos ma-trigger ang pattern

- Magbubukas ng trade: 1) agad kapag nabasag ang neck line; 2) kapag nagsara ang kandilang bumasag sa neckline

- Mga Antas at Zone ng Suporta at Resistencia

- Mga Japanese candlestick reversal pattern

- Mga indicator na nagpapahiwatig ng posibleng reversal ng trend

Head and shoulders – reversal pattern ng technical analysis

Ang Head and Shoulders ay isang technical analysis pattern na binubuo ng tatlong tuktok at sumesenyas ng pagtatapos ng isang uptrend. Nabubuo ang pattern sa tuktok ng bullish trend.Kung susuriin natin ito nang mas detalyado:

- Ang unang tuktok (kaliwang balikat) ay nabubuo bilang bahagi ng karaniwang uptrend sa resistance level

- Ang pangalawang tuktok (ulo) ay mas mataas kaysa sa una at nabubuo matapos mabasag ang naunang antas ng resistencia. Patuloy na tumataas ang presyo hanggang sa matagpuan nito ang bagong resistance level (zone)

- Ang pangatlong tuktok (kanang balikat) ay mas mababa kaysa sa pangalawa, na nangangahulugang tapos na ang uptrend at dapat nang maghanda para sa pagbaliktad ng presyo

Ipinapakita ng head and shoulders pattern ang paglipat mula sa uptrend patungo sa downtrend. Pumapasok sa trade kapag nabasag ang neck line—ang linyang tumutukoy sa pinakamababang punto ng retracement pagkatapos magsimula ang pagbuo ng kaliwa o kanang balikat. Gaya ng sa “double top,” maaari kang pumasok:

- Kapag nabasag mismo ang level (mas delikadong paraan)

- Pagkatapos magsara ang kandilang bumasag sa neckline (mas ligtas, pero baka di mo makuha ang buong galaw)

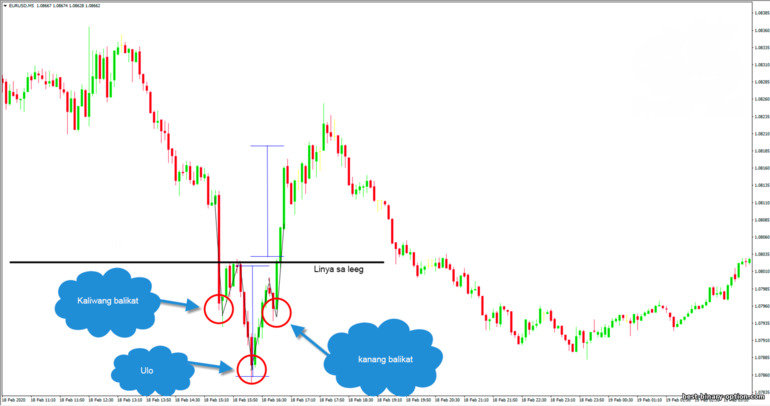

Reverse head and shoulders – reversal technical analysis pattern para sa downtrend

Ang Reverse head and shoulders ay kapareho lamang ng head and shoulders pattern, ngunit lumilitaw matapos ang downtrend at nagsisilbing hudyat ng pagtatapos ng bearish movement at simula ng bullish trend. Sa madaling salita, isa itong “mirrored” reversal pattern.Gaya sa naunang kaso, binubuo rin ito ng tatlong depression:

- Nabubuo ang mga depression sa mga antas ng suporta at resistencia

- Ang unang depression (kaliwang balikat) ay hudyat ng pagpapatuloy pa rin ng trend

- Ang “ulo” o ikalawang depression ay nag-update ng nakaraang low

- Ang ikatlong depression (kanang balikat) ay mas mataas kaysa sa depression ng “ulo,” na nagpapahiwatig ng pagtatapos ng downtrend at pagsisimula ng bullish trend

- Nakabatay ang lakas ng pattern sa posisyon ng mga balikat—mas malakas ang modelo kapag ang kanang balikat ay nabuo nang mas mataas kaysa kaliwa

- Nagbubukas ng trade kapag nabasag ang “neck” level—ang pinakamataas na puntong nabuo noong panahon ng kaliwa o kanang balikat

Bowl with a handle – pattern ng pagbabago ng trend sa technical chart analysis

Upang mas maging malinaw sa mga tsart, binibigyan madalas ng nakakatuwang pangalan ang mga technical analysis figure. Isa na dito ang “Bowl with Handle.” Parang walang kaugnayan ang pangalan nito sa pangangalakal, pero ito’y isang napakalinaw na paglalarawan.Ipinapakita ng pattern na ito ang bahagi ng tsart kung saan nagbabago ang downtrend patungo sa uptrend—ito ang mismong “bowl.” Makikita ang pagbabago ng trend sa mga trough at peak—humihinto ang pag-update ng mga trough, samantalang ang mga peak ay nagsisimula nang mag-update. Ang unang price rollback sa nabubuong uptrend ang nagsisilbing “handle”—kumpirmasyon na tapos na ang downtrend at mga bull na ang namamayani. Matatagpuan sa antas ng suporta at resistencia ang itaas na “borde” ng bowl, pero ang mahalaga lang talaga ay ang kaliwang borde, dahil kapag nabasag ito, senyales na ito ng pagpapatuloy ng uptrend.

Madalas ding magbukas ang mga trader sa pag-breakout ng “handle” — ang rollback ng presyo laban sa isang upward trend. Kapareho ito ng kondisyon sa “Flag” o “Pennant” — kapag nabasag ang itaas na hangganan ng channel ng pullback, bubukas tayo ng trade pataas. Maaaring maging isang malalim na depression o simpleng konsolidasyon ang ilalim ng “bowl” (tulad ng halimbawa natin). Mahalaga na makita ang nagsisimulang uptrend, kung saan may naganap na pullback—ang handle.

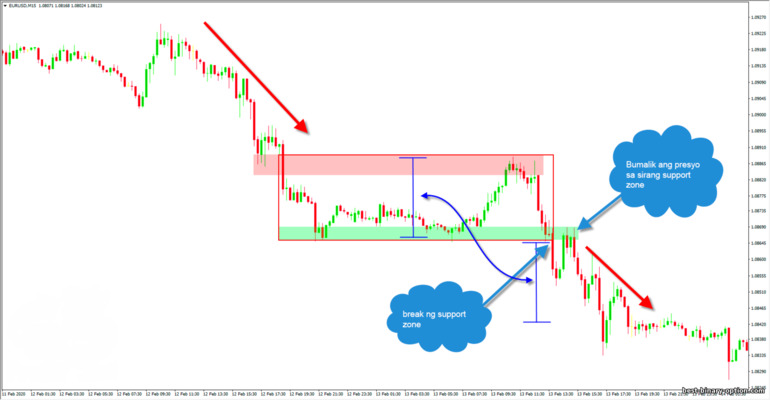

Inverted bowl with a handle – figure na nagpapalit ng upward trend patungong downward trend

Ang inverted bowl with a handle ay pareho lang ng “bowl with a handle,” ngunit nabubuo ito sa isang uptrend. Ipinapahiwatig nito ang pagtatapos ng uptrend habang nabubuo ang “bowl,” at kinukumpirma ang reversal sa pamamagitan ng unang pullback laban sa downtrend—ang pagbuo ng “handle.”Gaya ng ordinaryong “Bowl with a Handle,” matatagpuan ang mga gilid ng bowl sa antas ng suporta at resistencia, ngunit ang mahalaga lang talaga ay ang kaliwang bahagi ng “bowl” at ang handle, na nabubuo rin sa kaliwang bahagi.

Pareho lang ang kondisyon ng pagte-trade sa nakaraang pattern—maaaring magbukas ng trade kapag nabasag ang pahalang na linya ng “bowl,” o kaya’y mag-trade sa “Flag” o “Pennant” kapag nabubuo ang “handle”: Dito, makikita ang pagbabago ng trend sa mga peak: tumigil ang pag-update ng mga peak sa “ilalim ng bowl,” ngunit nagsimulang mag-update ang mga trough—isang malinaw na tanda na nabubuo na ang downward trend.

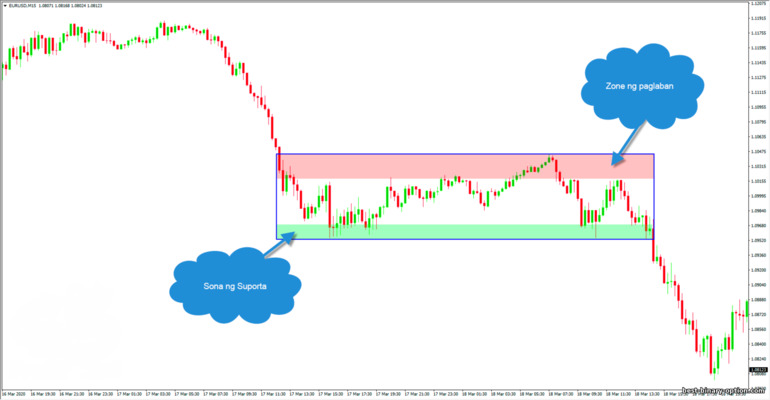

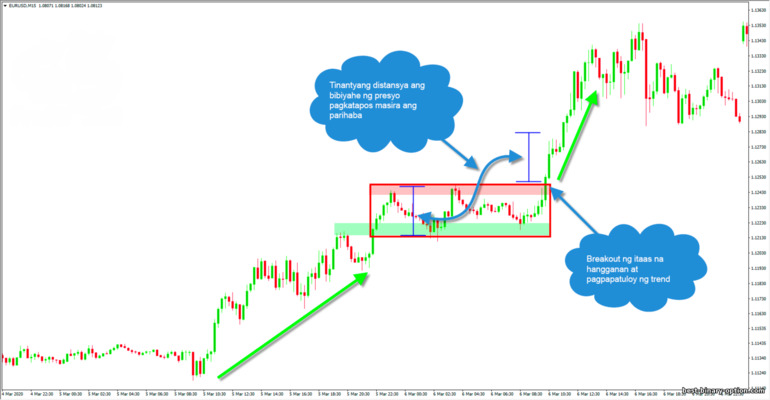

Rectangle – isang konsolidasyon (sideways movement) figure sa technical analysis

Ang rectangle ay isang pattern ng sideways movement (konsolidasyon) ng presyo. Kapag nabuo ito sa tsart, ibig sabihin, pansamantalang huminto ang merkado dahil kailangan nitong mag-ipon muli ng lakas.Hindi palaging hudyat ng pagtatapos ng isang trend ang rectangle. Sa kabaligtaran, kapag nabuo ito sa isang trend, ipinapahiwatig nito ang isang malakas na zone ng supply at demand na hindi muna kayang basagin ng presyo, ngunit kapag nagkaroon na ng sapat na lakas ang mga kalahok sa merkado, magpapatuloy muli ang trend. Ang itaas at ibabang hangganan ng rectangle ay nabubuo ng support at resistance zones (demand at supply zones).

Tatlo lang ang maaasahang paraan ng paggamit ng rectangle sa pangangalakal:

- Trading sa pag-breakout ng mga hangganan ng rectangle—pagbubukas ng trade na inaasahan ang pagpapatuloy ng presyo bilang isang trend pagkatapos mabasag ang sideway

- Trading sa pagtalbog (rebound) mula sa mga hangganan ng rectangle—pagbalik ng presyo sa loob ng price channel. Napakasimple nito at maaaring magbigay ng tuloy-tuloy na kita habang nabubuo pa ang rectangle. Mainam na hintayin ang sandali na halinhinan na umaabot ang presyo sa itaas at ibabang hangganan ng price channel

- Trading sa pagtalbog (rebound) matapos mabasag ang rectangle—kawangis ng normal na support at resistance trading. Hihintayin natin na mabasag ang hangganan ng rectangle, pagkatapos ay hihintayin ang pagbabalik ng presyo sa nabasag na hangganan at doon bubukas ng trade patungo sa direksyon ng breakout para sa mas magandang presyo. Napakaepektibong estratehiya ito, ngunit hindi palaging bumabalik ang presyo sa nabasag na hangganan, kaya maaaring maubos ang oras nang walang resulta

Rectangle pattern sa bullish (pataas) na trend

Kung titingnan ang rectangle sa isang uptrend, bigyang-pansin ang ilang bagay:- Kumakatawan ang rectangle bilang isang “rollback”—malaki ang tsansang pansamantala lang ito

- Mas malakas ang support zone—doon karaniwang nagbubukas ng trade

- Karaniwan, halos katumbas ng taas ng rectangle ang distansyang lalakbayin ng presyo matapos ang breakout

- Mas malamang na mabasag ang itaas na hangganan

Rectangle pattern sa bearish (pababa) na trend

Sa isang downtrend o bearish trend, karaniwan ding nagsisilbing trend continuation pattern ang rectangle.Makabubuting tumingin ng entry points sa bearish rectangle:

- Mula sa resistance zone (itaas na hangganan)

- Kapag nabasag ang ibabang hangganan—nababasag ang support zone

- Kapag bumalik ang presyo sa nabasag na support zone, pumasok sa direksyon ng kasalukuyang trend

Rhombus o diamond – figure ng pagpapatuloy ng trend sa technical chart analysis

Ang diamond o rhombus ay nabubuo kapag kumplikado ang mga pullback sa trending price movements. Isa itong trend continuation model, dahil matapos itong mabuo, nagpapatuloy ang presyo sa dating direksyon ng trend bago mabuo ang pattern.Ang mismong modelo ay hugis-diyamante (rhombus). Kung ito ay nabuo sa isang upward trend, tanging ang itaas na mga gilid lamang ng diamond ang mahalaga; kung downward trend naman, ang ibabang mga gilid. Sa madaling salita, kailangan nating tukuyin ang mga breakout point—ang mga ito ang magiging signal para pumasok sa trade.

Sa uptrend, inilalatag ang mga itaas na gilid ng diamond batay sa mga peak. Itinatakbo ang kaliwang itaas na gilid mula sa hindi bababa sa dalawang peak, at ang kanang itaas na gilid ay mula sa pinakamataas (gitnang) peak patungo sa susunod (kanang) peak—ang pagbasag sa gilid na ito ang senyales ng pagpapatuloy ng trend: Kung downward trend ang isasaalang-alang, inilalatag naman ang ibabang mga gilid sa mga depression. Sa tamang diamond, dapat may depression na kapansin-pansin (local minimum), at may depression sa kanan at kaliwa na mas mataas nang bahagya. Ang pagbasag sa ibabang gilid ay ang ating entry point at nagpapahiwatig ng pagpapatuloy ng trend:

Rising wedge – isang figure ng technical analysis

Ang rising wedge ay isang pattern na madalas makita sa mga tsart. Isa itong reversal pattern, ngunit maaari din itong maging trend continuation pattern—depende sa kung saan ito nabuo.Ang rising wedge ay isang kumikipot na triangle na nakaturo pataas. Kung nabuo ito sa tuktok ng isang trend, isa itong reversal pattern, at dapat nating asahan ang bearish price movement: Kung nabuo naman ang rising wedge sa kalagitnaan ng pababang (bearish) trend, isa itong “rollback,” na nangangahulugang ipagpapatuloy ng presyo ang trend: Ipinapahiwatig ng mga hangganan ng rising wedge ang kahinaan ng mga bull, kaya malamang na mabasag ang ibabang hangganan nito. Ang lapad ng base ng wedge ay nagpapakita ng posibleng distansya ng galaw ng presyo pagkatapos lumabas (mag-breakout) mula sa wedge, kaya maaari mong suriin kung sulit ba itong laruin o mas mainam pang maghintay ng mas magandang pagkakataon.

Falling wedge – pattern ng reversal at pagpapatuloy ng trend

Ang falling wedge ay kapareho lang ng rising wedge. Maaari itong maging reversal pattern (kapag nasa downtrend) o trend continuation model (kapag nabuo sa bullish trend).Ang lapad ng base ng falling wedge ang magsasaad ng posibleng distansyang lalakbayin ng presyo pagkatapos mabasag ang itaas na hangganan. Di tulad ng rising wedge, sa falling wedge ay dapat nating asahang mabasag ang itaas na hangganan. Sa downtrend, ganito ang magiging anyo nito: Kung titingnan ito sa isang uptrend, itinuturing itong trend continuation figure:

Triangle pattern sa technical analysis ng mga tsart ng presyo

Ang mga triangle sa technical analysis ay kasing tanyag din tulad ng “double bottom” o “flag.” Maaari silang magsilbing trend continuation patterns o reversal patterns—nakadepende ito sa:- Kung saan nabuo ang triangle—sa loob ba ng trend o hindi

- Anong hugis ng triangle—ano ang direksyon ng mga gilid nito

Sa trend movements, kadalasang trend continuation pattern ang triangle, ipinapakita kung saan nag-iipon ang mga kalahok sa merkado ng lakas bago muling magkaroon ng matinding pag-akyat o pagbaba. Halimbawa, sa uptrend, ganito ito: Sa downtrend, ganito naman: Gaya ng “Flag” model, ang bahagi lang ng triangle na nakatutok sa kasalukuyang trend ang mahalaga—kapag nabasag ito, itinuturing itong senyales na magpapatuloy ang trend. Ipinapahiwatig ng taas ng base ng triangle ang minimum na distansyang posibleng lakbayin ng presyo pagkatapos lumabas sa triangle.

Kung nabuo ang isang symmetriko na triangle matapos ang sideways movement ng presyo, mahirap hulaan kung saan ito tutungo—nagsimula nang magkaroon ng balanse sa pagitan ng bulls at bears, kaya maaaring tumaas o bumaba ang presyo. Mainam na hintayin na unti-unting sumikip ang triangle sa presyo, hanggang sa tuluyang mabasag ang isa sa mga gilid nito. Sa halimbawang ito, pumunta pababa ang presyo at binasag ang ibabang gilid—kita naman ang entry point:

Ascending triangle – reversal pattern

Ang ascending triangle ay isang price reversal pattern sa uptrend. Nabubuo ito kapag hindi kayang basagin ng presyo ang anumang resistance level. Ilang beses susubukan ng bulls, ngunit hindi tagumpay, at tuluyang babagsak ang presyo: Agad na kapansin-pansin ang ganitong mga triangle at nabubuo lang sa tuktok ng trend movements. Ang lapad ng base ng triangle ang magsasaad ng minimum na distansyang posibleng lakbayin ng presyo pababa. Tandaan ding isama ang distansya mula sa resistance level—maaaring bahagyang mas mababa pa ang breakout ng support line kaysa sa mismong malakas na antas na pumipigil sa pag-akyat ng presyo.Descending triangle – reversal pattern

Ang descending triangle ay kabaligtaran ng “ascending triangle.” Pareho lang ang prinsipyo—may level na kinakaharap ang presyo, ngunit ngayon ay support level ito at hindi ito mabasag ng bears. Ilang beses susubukan, ngunit lalong humihina ang bawat pagtatangka. Kaya naman nananatiling buo ang level at babaliktad na ang presyo—magsisimula ang uptrend: Nabubuo ang descending triangle sa pinakailalim ng bearish trend, na nagsisilbing hudyat na malapit nang matapos ito.Tandaan na, tulad ng alinmang technical analysis figure, hindi 100% ang garantiya na laging mangyayari ang inaasahang galaw. Halimbawa, may mga sitwasyon na kahit may descending triangle, binasag pa rin ng presyo ang support at bumaba pa. Bagamat bihira ang ganito, posible pa rin. Huwag kalimutang walang 100% na trading strategy at laging isaisip ang mga panganib na laging kaakibat ng pangangalakal!

Tatlong uri ng mga figure sa technical chart analysis

Maaaring hatiin sa tatlo ang lahat ng figure at modelo sa technical chart analysis:- Mga pattern ng pagpapatuloy ng trend

- Mga reversal figure

- Mga figure ng kawalan ng katiyakan o two-sided figures

Mga pattern ng pagpapatuloy ng trend

Ipinapahiwatig ng mga pattern ng pagpapatuloy ng trend na may mataas na posibilidad na magpatuloy ang umiiral na trend. Tinatawag din silang mga consolidation pattern, dahil nabubuo sila sa panahon ng pullback sa trend movements.Marami sa mga sumusunod na figure ay maaaring maging reversal din—naka-depende sa kung saan ito nabuo. Nagbubukas lang ng trade matapos mabuo ang figure at tanging sa direksyon lamang ng kasalukuyang trend.

Mga reversal pattern o mga pattern ng pagbaliktad ng trend

Kabilang sa mga reversal pattern ang:- Double top

- Double bottom

- Head and shoulders

- Inverted head and shoulders

- Rising wedge

- Falling wedge

- Bowl with handle

- Inverted bowl with handle

Mga figure ng kawalan ng katiyakan o double-sided figures

Pinakakaraniwan sa iyong makakasalamuha ay iisang two-sided figure—ang equal triangle. Hindi nito malinaw na sinasabi kung tataas o bababa ba ang presyo, ngunit kapag nabasag ang alinmang hangganan, itinuturing itong panalo ng alinman sa bulls o bears. Kadalasan, humahantong ito sa pagpapatuloy ng trend o malakas na pag-akyat/pagbagsak sa direksyon ng breakout.Bakit sulit pag-aralan ang mga pattern ng technical analysis?

Ganoon talaga ang kalakaran—nakabatay ang buong technical analysis sa pag-aaral ng mga price chart. Ang mga tsart ang ating direktang pinagkukunan ng impormasyon. Makikita natin dito kung ano ang nangyari, ano ang nangyayari, at ano ang posibleng susunod. Napakahalaga na matutuhang unawain ang mga senyales ng merkado—handang ipakita ng merkado ang lahat kung magpapakadalubhasa ka rito. Ang mga figure ng technical analysis ay isa sa mga paraan para maintindihan ang “lengguwahe” ng tsart at magamit ito nang tama.Paulit-ulit na lumilitaw ang mga pattern—napatunayan na sila ng panahon at libu-libong trader. Kahit anong trading method ang ginagamit mo ngayon, tiyak na makatutulong ang mga figure ng technical analysis sa paglalagay ng bagong anggulo sa iyong pangangalakal, at posibleng mas mapabuti pa nito ang iyong kasalukuyang mga resulta.

Mga pagsusuri at komento